Terminal d'exportation de GNL de Sabine Pass, dans le Golfe du Mexique. (©Cheniere Energy)

Dans le contexte de la guerre en Ukraine, l'Union européenne est passée, pour son approvisionnement gazier, « d’une dépendance russe à une dépendance américaine», déplore Alexandre Joly, responsable du pôle Energie du cabinet de conseil Carbone 4(1). Avec des conséquences néfastes.

L'envolée des importations de GNL américain

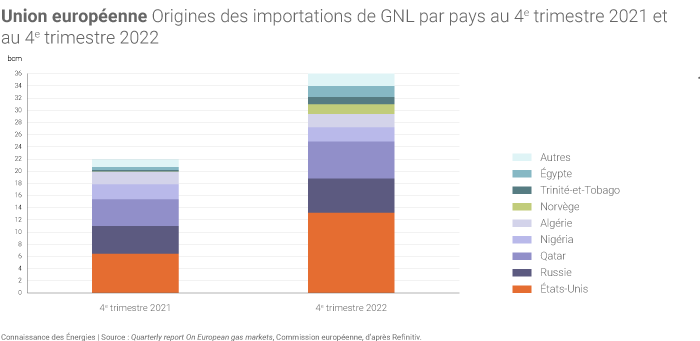

Si l'Europe a toujours dépendu de pays extérieurs pour sa consommation de gaz, un changement important s'est opéré depuis la fin de l'année 2021. Alors qu'elle importait majoritairement du gaz russe par gazoduc, elle importe désormais majoritairement du gaz norvégien par gazoduc, ainsi que du GNL américain.

En 2022, l'UE a importé 56,4 milliards de m3 de GNL à partir des États-Unis, soit une hausse de 153% par rapport à 2021, « ce qui implique que l'objectif de la Déclaration conjointe UE-États-Unis de mars 2022 sur la sécurité énergétique, qui prévoyait une augmentation de 15 Gm3 par rapport à 2021, a été largement dépassé »(2).

La part du GNL américain dans la consommation de gaz naturel de l'UE est passée d’environ 5% en 2021 à 20% entre mi-décembre 2022 et mi-février 2023 tandis que la part du gaz russe a chuté de 40% à 10% sur la même période.

Au 4e trimestre 2022, les États-Unis ont compté pour 36% des importations de GNL de l'UE. (©Connaissance des Énergies, d'après Carbone 4)

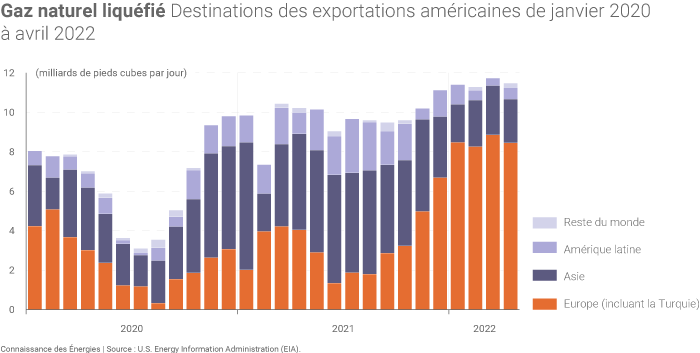

Face aux sanctions contre le gaz russe en raison de la guerre en Ukraine, les États-Unis ont rapidement répondu à la demande croissante de gaz en Europe en redirigeant une grande partie de leur production de gaz naturel liquéfié (GNL) initialement destinée à l'Asie. Grâce à leur capacité d'exportation de GNL, renforcée par de nouvelles infrastructures comme Sabine Pass et Calcasieu Pass, les États-Unis ont massivement augmenté leurs livraisons vers l'Europe, devenant en 2022 le principal fournisseur de GNL pour l'Union européenne. Cette réorientation a permis de compenser une partie de la baisse des approvisionnements russes, apportant une solution rapide et fiable au continent européen en pleine crise énergétique.

De plus, les prix du gaz en Europe, qui avaient fortement augmenté en raison de la tension sur les marchés, ont offert aux producteurs américains une opportunité de vendre à des tarifs plus avantageux qu'en Asie. En profitant de la hausse des prix, les exportateurs américains ont non seulement réussi à répondre à la demande européenne, mais ont aussi tiré un bénéfice économique significatif de cette situation.

« Les prix spot élevés du gaz naturel sur les plateformes commerciales européennes ont incité les acteurs du marché mondial du GNL à offrir une flexibilité de destination dans leurs contrats pour fournir davantage de GNL à l'Europe », explique l’EIA.

Cette crise a solidifié le rôle des États-Unis comme acteur clé dans la sécurité énergétique de l'Europe tout en réduisant la dépendance européenne vis-à-vis du gaz russe.

Les États-Unis et la Russie rivaux sur le marché européen du gaz depuis 2016 seulement

L'essor continu du gaz de schiste américain a fait des États-Unis un exportateur net de gaz, poussant les compagnies américaines à partir à l'assaut de nouveaux marchés et à venir concurrencer la Russie dans son pré-carré européen.

La première cargaison de gaz de schiste en Europe a eu lieu en avril 2016, amorçant la révolution sur le marché du gaz que l'on sait désormais.

Comme souvent, c'est à coup de sanctions promulguées que les USA s'en sont pris à leur concurrent, et les fortes tensions géopolitiques ont fait le reste. Outre l'usage du levier gazier par la Russie et les sanctions européennes touchant le gaz russe, rappelons également le sabotage de Nord Stream en septembre 2022, le gazoduc reliant la Russie à l'Allemagne. Washington surveille aussi de près les exportations de GNL via la « flotte fantôme » russe, navigants sous des pavillons prétextes et parfois sans assurances, pour s'assurer qu'ils n'arrivent dans aucun port Occidental.

Avant cela, les livraisons de gaz russe couvraient autour de 40% des importations européennes, et certains pays étaient dépendants à plus de 90%. Le pétrole et le gaz naturel conditionnent la moitié du budget de la Russie et l’Europe absorbait plus de 80% des exportations russes de gaz.

La situation de diversification des voies d’approvisionnement a d’abord permis aux compagnies européennes importatrices de négocier avec Gazprom une baisse des tarifs gaziers, dans le cadre de contrats de long terme avec l'Europe, portant sur plusieurs années. Le gaz russe demeurait donc plus avantageux économiquement que le GNL américain.

Jusqu'en 2016, les États-Unis ne disposaient que de gazoducs les reliant à leurs voisins canadien et mexicain pour exporter, à l'exception de quelques navires partant ponctuellement d'Alaska.

Pour exporter ce gaz, les USA ont créé par moins de 8 terminaux de liquéfaction du gaz entre 2016 et 2024. Si l'Amérique latine et l'Asie se sont tour ou à tour partagées la majeure partie de ces exportations, une réorientation des expéditions s'est faite vers l'Europe. D'autant que les coûts sont plus faibles vers l'Europe que vers l'Asie.

Un impact climatique important

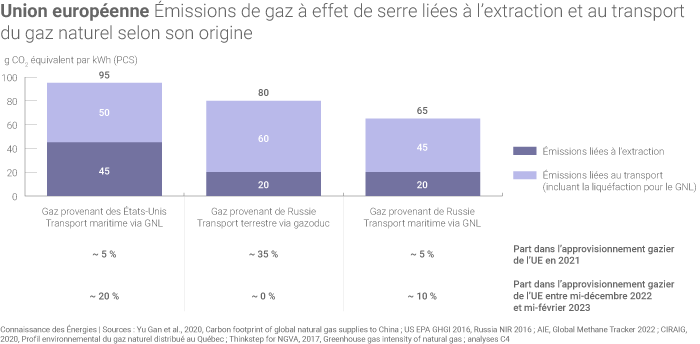

Le gaz américain émet « 20% à 45% plus de gaz à effet de serre que le gaz russe au niveau des émissions amont » selon Alexandre Joly, en raison de (qui implique la consommation de davantage d'énergie que du gaz conventionnel, du fait des forages horizontaux, de la fracturation hydraulique, etc.), des fuites de méthane et des opérations de liquéfaction du gaz et du transport sur longue distance(3).

Aux émissions de gaz à effet de serre à l'amont présentées ci-dessus s'ajoutent les émissions de combustion à l'aval qui sont de l'ordre de 190 g CO2e/kWh. (©Connaissance des Énergies, d'après Carbone 4)

Au total, cette réorientation des approvisionnements gaziers de l'UE vers le GNL américain aurait un impact de 1 à 2 Mt CO2e, estime Alexandre Joly, ce qui « revient à effacer le bénéfice climatique de l'équivalent de 10 TWh de biométhane, alors qu’en 2022, seulement 7 TWh de biométhane étaient injectés sur le réseau français ».

Le gaz de schiste américain garant de la sécurité énergétique en Europe

En mai 2016, la ministre française en charge de l’énergie Ségolène Royal avait annoncé vouloir interdire les importations de gaz de schiste provenant des États-Unis. Aucune décision n'a pourtant été pris en ce sens.

L’ouverture d’une route « Nord Atlantique du gaz » a constitué un moyen de diversifier l’approvisionnement gazier(4) (aux côtés du « corridor sud » de la Caspienne et à plus long terme des importations depuis la Méditerranée orientale). En mars 2014 déjà, Barack Obama avait présenté le gaz américain comme une alternative possible aux importations de gaz russe en cas de rupture de cette voie d’approvisionnement. Pour rappel, la Russie assurait près de 40% des importations européennes de gaz naturel.

Les États-Unis sont devenus le premier producteur mondial de gaz naturel en 2009 grâce à l’exploitation de leurs ressources d’hydrocarbures non conventionnels (en ayant recours à la technique de fracturation hydraulique, interdite en France par la loi du 13 juillet 2011). En 2015, le pays produisait autant de gaz que les 2e et 3e producteurs mondiaux réunis.

Le gaz américain a également permis de supplanter les productions européennes, notamment britannique et néerlandaise, qui ont fortement décliné au cours de la dernière décennie.

Bientôt la fin ?

L'expansion rapide des terminaux de GNL en Europe, construits pour pallier la réduction des importations de gaz russe, risque de créer une surcapacité dans les années à venir. La diversification des sources d'énergie et les efforts de sobriété ont provoqué une baisse importante et durable de la demande en gaz en Europe. De ce fait, les nouvelles infrastructures GNL pourraient devenir sous-utilisées.

Parallèlement, les États-Unis, qui ont joué un rôle majeur dans l'approvisionnement en GNL de l'Europe ces dernières années, ont décidé de suspendre la construction de nouveaux sites de liquéfaction en 2024. Ce moratoire pourrait marquer la fin d'une période de forte croissance dans l'industrie du GNL, surtout si la demande mondiale, notamment en Europe, continue de baisser.