Plateforme pétrolière située au-dessus du gisement de Brent (©photo)

Le pétrole de Brent est un type de pétrole brut extrait principalement des champs pétroliers en mer du Nord. Il est considéré comme une référence mondiale pour le prix du pétrole, en raison de sa qualité et de son importance sur le marché. Le Brent est apprécié pour sa légèreté et sa faible teneur en soufre, ce qui le rend plus facile à raffiner en produits pétroliers de haute qualité.

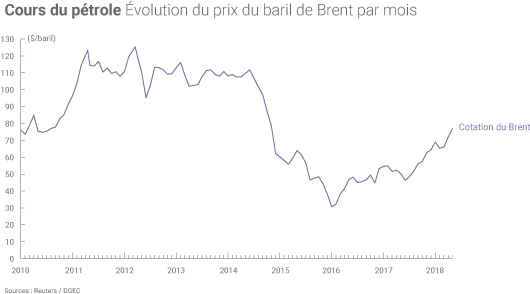

Cours du Brent

Le prix du baril de Brent aujourd'hui est de 74.19 USD au 21/11/2024.

74.19 USD au 21/11/2024

Que désigne le terme ?

A l’origine, « Brent » est le nom d’un gisement de pétrole situé en mer du Nord entre les îles Shetland (Écosse) et la Norvège. L’exploitant Shell a donné à ce gisement un nom faisant référence à un oiseau : l’oie de Brent. Ce nom constitue également l’acronyme des différents champs du gisement : Broom, Rannoch, Etive, Ness et Tarbert. L’exploitation de ce gisement a commencé en 1975 et a duré plus de 35 ans(1).

Le terme « Brent » est plus généralement employé pour désigner un type de pétrole léger, issu du mélange de la production de différents champs pétroliers de la mer du Nord. Malgré une production limitée, il sert de brut de référence sur les marchés boursiers d’une partie de l’Europe, de l’Afrique et de la Méditerranée.

Il existe de nombreux autres types de pétrole brut que l’on distingue selon leur « degré API » (qui mesure la qualité et la densité du brut). En Amérique du Nord, c’est le West Texas Intermediate (WTI), principalement destiné au marché intérieur américain, qui sert de brut de référence. Il dispose d’un degré API légèrement supérieur au Brent : il est plus « léger » car il contient moins de soufre et nécessite ainsi moins de raffinage que le Brent pour produire de l’essence. Au Moyen-Orient, c’est l’Arabian Light qui sert de brut de référence.

Négoce sur les marchés

Le Brent se négocie sur les marchés internationaux, notamment à Rotterdam ou sur les bourses américaines Intercontinental Exchange (ICE) et New York Mercantile Exchange (NYMEX).

La différence entre les prix des différents types de brut servant d’étalons (principalement le Brent et le WTI) varie peu en théorie, bien qu’elle soit impactée par des facteurs régionaux comme une variation de la demande dans les zones où le brut est acheminé.

Le cours du baril de Brent (en clôture à Londres) a en moyenne atteint un niveau de 100,76 $ en 2022, soit 42,6% de plus qu'en 2021 (70,68 $/b) et presque deux fois et demi le niveau de 2020, année de crise et de confinements liés au Covid-19 (41,75 $).

Précisons que l'écart de prix entre le cours du Brent et celui du WTI s'est accru en 2022 (5 $/b en plus en moyenne pour le brut de référence européen, contre 3 $/b en 2021 selon l'EIA) : les pays européens ont en effet cherché à trouver des sources alternatives au pétrole russe et ont été affectés par un dollar fort qui ont rendu leurs importations de brut plus coûteuses.

Principales évolutions du Cours du Brent

- 2008 : En juillet, le Brent atteint un record historique de 145,11 $ par baril en raison de la forte demande mondiale et de tensions géopolitiques. Cependant, la crise financière mondiale fait chuter les prix à 33,73 $ par baril en décembre.

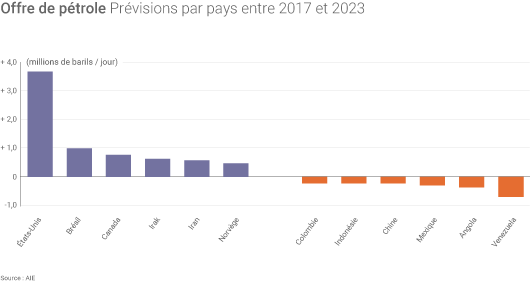

- 2014-2016 : Après une période stable entre 90 $ et 120 $ de 2011 à 2014, les prix du Brent commencent à baisser en raison d'une augmentation significative de la production de pétrole de schiste aux États-Unis et d'une demande en baisse dans les pays émergents. En janvier 2016, les prix tombent à environ 26 $ par baril.

- 2020 : En raison de la pandémie de COVID-19, la demande de pétrole chute dramatiquement. En avril, les prix du Brent atteignent des niveaux historiquement bas, avec un minimum de 9 $ par baril.

- 2022 : L'invasion de l'Ukraine par la Russie en février provoque une flambée des prix du Brent, qui montent au-dessus de 100 $ par baril en raison des craintes de perturbations de l'approvisionnement.

En janvier 2016, le cours moyen du baril de Brent avait atteint 30,7 $. Il avait déjà doublé par rapport à ce point bas à fin 2017. (©Connaissance des Énergies)

Facteurs impactant (à la hausse comme à la baisse) les cours du pétrole de Brent

Les cours du pétrole Brent sont influencés par plusieurs facteurs complexes et interdépendants liés à l'offre et la demande. Ils sont le résultat d'un équilibre délicat entre les facteurs favorables à la hausse, tels que les tensions géopolitiques et les niveaux de production et de stocks, les politiques monétaires et les anticipations de croissance ou de récession économique.

Les fluctuations de production ont un impact significatif. Elles peuvent être volontaires de la part des Etats, ou dépendre de facteurs externes. L'OPEP+ (Organisation des pays exportateurs de pétrole et ses alliés) peut par exemple opter pour une stratégie de réduction de la production, soutenant ainsi les prix du brut. Mais tous les pays n'ont pas toujours les mêmes intérêts, alors que d'autres adoptent des stratégies de mimétisme par rapport à d'autres. Enfin, des problèmes techniques, maintenances, ou liés à des grèves et tensions locales vont impacter l'exploitation et le raffinage.

Les problèmes géopolitiques ont des conséquences très concrètes. Les raffineries russes attaquées par les Ukrainiens et les tensions au Moyen-Orient et en Mer Rouge jouent un rôle crucial en créant des incertitudes quant à l'approvisionnement en pétrole, ce qui tend à augmenter les prix.

Les stratégies de gestion des réserves stratégiques américaines influencent également le marché. Les ponctions sur les réserves stratégiques ou l'achat pour les reconstituer sont des leviers importants. Les stocks de brut aux États-Unis peuvent également influencer les cours : une augmentation des stocks de brut peut indiquer une surabondance, alors que la diminution des réserves d'essence suggère une forte demande pour les produits raffinés. Par exemple entre septembre 2021 et juillet 2023, les Etats-Unis ont ponctionné quelque 274 millions de barils sur leurs réserves stratégiques (SPR), soit environ 44% du total.

Les États-Unis ont un rôle de facteur d’équilibre du marché et de modération des cours du pétrole, un rôle historiquement endossé par l’Arabie saoudite en tant que « swinging producer ».

Les anticipations optimistes d'une reprise de la demande, notamment en raison de la hausse des indices d'activité manufacturière aux États-Unis et en Chine, renforcent une dynamique haussière. A l'inverse, les craintes de récession et les politiques monétaires restrictives des banques centrales à travers le mone, visant à freiner l'inflation, pèsent sur les perspectives économiques et donc sur la demande de pétrole. Parfois, la réduction de la production n'a pas pour but de faire monter les prix, mais il s'agit plutôt d'une mesure préventive face à l'évolution très incertaine de l'économie mondiale.

Un sursaut du dollar américain rend le pétrole plus cher pour les acheteurs utilisant d'autres devises, ce qui peut réduire la demande. Les achats de pétrole, libellés en dollar, sont en effet plus attractifs pour les investisseurs utilisant des devises étrangères, la dépréciation du billet vert augmentant leur pouvoir d'achat.

Les prix records de l'essence poussent aussi les gens à changer leurs habitudes et à rouler moins.