Plateforme pétrolière de Beryl Alpha en mer du Nord. (©Apache Corporation)

Les cours du pétrole se sont effondrés ce 9 mars, suite à l’échec de la réunion de l’OPEP+ à Vienne. L’Agence internationale de l’énergie (AIE) a dans le même temps annoncé qu’elle envisageait désormais une baisse de la demande mondiale de brut en 2020, en raison de l’impact de l’épidémie de coronavirus. État des lieux.

Échec de la réunion de l’OPEP+ à Vienne et changement de la stratégie saoudienne

En décembre 2019, les producteurs de pétrole collaborant au sein de l’OPEP+ (OPEP et 10 partenaires non membres de l’organisation dont la Russie) s’étaient entendus pour réduire de près de 1,7 million de barils par jour (Mb/j) leur production pétrolière par rapport au niveau d’octobre 2018.

Face à la chute des cours du pétrole dans le contexte de l’épidémie de coronavirus(1), l’OPEP souhaitait proposer une coupe de production supplémentaire de 1,5 Mb/j jusqu’à fin 2020 à ses partenaires, Russie en tête (2e producteur mondial de brut après les États-Unis). Une nouvelle réduction de l'offre russe de 500 000 barils par jour était attendue afin de contribuer à soutenir les cours du pétrole. Aucun accord n'a toutefois été trouvé avec Moscou le 6 mars(2).

Cette incapacité de l’OPEP+ à parvenir à un nouvel accord a entraîné une chute drastique des cours du brut. « C'est la fin d'une période d'un peu plus de trois ans de coopération, coopération qui faisait d'ailleurs suite à la chute des prix du brut entre l'été 2014 et début 2016 », rappelle Francis Perrin, directeur de recherche à l’IRIS et chercheur associé au Policy Center for the New South (Rabat). Cet échec pose la question du devenir de cette alliance(3).

En réaction au refus russe à Vienne, l'Arabie saoudite a réduit drastiquement le prix de ses exportations de brut(4). Ce « revirement stratégique, d'une défense d'un certain niveau de prix du pétrole à une défense de sa part de marché, s'est déjà traduit par un effondrement des prix qui ont chuté d'environ 20 $ par baril en un jour », constate Francis Perrin. Riyad espère que « ce choc financier et psychologique conduira la Russie à revenir à la table de négociations le plus rapidement possible mais c'est un pari ».

Un coronavirus aux lourdes conséquences à court terme

Si les cours du pétrole étaient déjà soumis à de nombreux aléas, le Covid-19 a introduit un nouveau « degré extraordinaire d’incertitude » selon les termes de l’AIE. Les perturbations majeures dans les transports et sur le commerce international pèsent très fortement sur la demande de pétrole brut, et donc sur les cours. De plus, l'épidémie a en premier lieu touché la Chine, qui a compté pour 80% de la hausse de la demande mondiale de pétrole en 2019, rappelle le directeur exécutif de l’AIE Fatih Birol.

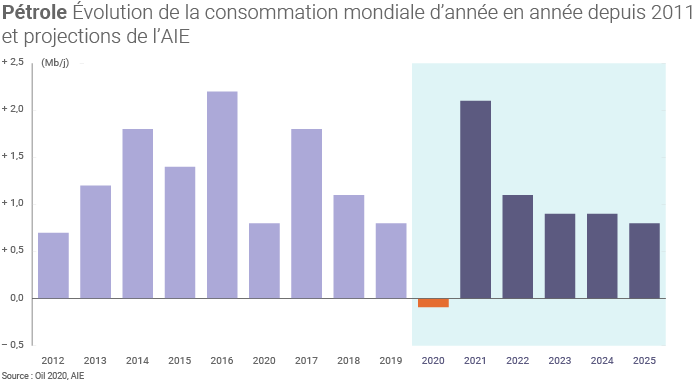

Pour la première fois depuis 2009, l’Agence envisage, dans son rapport Oil 2020(5), une baisse annuelle de la consommation mondiale de pétrole : dans son scénario central, la demande est désormais estimée à 99 Mb/j en 2020, soit 90 000 barils par jour en moins par rapport à 2019 (dans son précédent rapport mensuel de février 2020, l'AIE prévoyait une hausse de 825 000 b/j de cette demande en 2020). L’AIE présente par ailleurs deux scénarios alternatifs : l’un plus optimiste prévoit que la progression du virus soit rapidement entravée au niveau mondial, auquel cas la demande mondiale de pétrole pourrait encore progresser de 480 000 b/j en 2020 ; l’autre, plus pessimiste, prévoit une baisse de 730 000 b/j de cette demande.

À court terme, « le paysage est sombre pour les producteurs de pétrole et d'hydrocarbures puisque les effets négatifs du coronavirus ont été amplifiés par l'échec de l'OPEP+ à Vienne et le changement de stratégie de l'Arabie saoudite », indique Francis Perrin(6). Mais la demande de pétrole reprendra sa progression à moyen terme après l’épidémie du coronavirus selon lui, « du fait des besoins croissants des pays émergents et en développement et de leur poids dans l'économie mondiale » : « le monde ne peut toujours pas se passer de pétrole du fait du rôle clé de ce combustible dans le secteur des transports et de son importance en tant que matière première via le naphta pour la pétrochimie ».

Le coronavirus, « fort important à court terme, ne change pas le paysage pétrolier à moyen et à long terme, comme l'a fait la montée en puissance du pétrole non conventionnel des États-Unis depuis 12 ans environ », estime ainsi Francis Perrin.

Selon les dernières données actualisées de l’AIE, la demande mondiale de pétrole entre 2019 et 2025 pourrait augmenter de 5,7 Mb/j (la Chine et l’Inde comptant pour la moitié de cette hausse). Les capacités de production devraient quant à elle augmenter plus fortement (+ 5,9 Mb/j entre 2019 et 2025)(6), créant un nouveau déséquilibre sur les marchés pétroliers(7).

Un accord début 2021

Les membres de l'Organisation des pays exportateurs de pétrole (OPEP) et leurs partenaires ont fini par trouver un compromis mardi, autorisant la Russie et le Kazakhstan à légèrement augmenter leur production d'or noir au cours du premier trimestre.

Mais l'Arabie saoudite, prudente face à la propagation du Covid-19, a choisi de s'imposer une coupe significative, dans une annonce surprise. Le volume retiré volontairement du marché depuis le printemps 2020 par cette alliance dite OPEP+, pour éviter un effondrement des cours, passera de 7,2 millions de barils par jour (Mb/j) en janvier à 7,125 Mb/j en février puis 7,05 Mb/j en mars, a annoncé le cartel à l'issue du premier sommet ministériel de 2021.

"Nous avons confirmé la nécessité d'une augmentation progressive de la production pétrolière, dans la lignée de ce qui avait été décidé en décembre", a appuyé le vice-Premier ministre russe chargé du secteur énergétique, Alexandre Novak, lors d'une conférence de presse en fin de réunion.

Mais en guise de "mesure préventive" et pour ne pas entraîner un trop-plein d'offre face à une fragile reprise de la demande, Riyad a décidé unilatéralement d'entamer son propre quota sur la période à hauteur d'un million de barils par jour, a annoncé le ministre saoudien de l'Énergie Abdelaziz ben Salmane. De quoi entraîner finalement "une réduction nette de la production de plus de 900 000 barils par jour", a calculé Matt Weller, analyste de Forex.com, à laquelle sont censés s'ajouter les rattrapages des mauvais élèves qui ont dépassé leurs quotas en 2020.s

Les vingt-trois de l'OPEP+ sont parvenus à cet accord à l'issue d'un cycle de réunions de deux jours qui, pandémie oblige, se sont tenues par visioconférence. Peu après ces annonces, certains observateurs de marché ont manifesté leur surprise quant à la coupe supplémentaire saoudienne, véritable "cerise sur le gâteau" pour l'analyste de Rystad Bjornar Tonhaugen qui, cependant, "attend de voir si la promesse sera tenue".

Deux lignes s'affrontaient au sein de l'alliance : l'approche de l'Arabie saoudite, qui passait par le maintien en l'état des coupes actuelles, et la tentation de la Russie de réinjecter jusqu'à 500 000 barils quotidiens sur le marché le mois prochain, à l'image de ce qui avait été décidé en décembre pour janvier.

Au final, la première l'a plutôt emporté, en raison du flou autour de la reprise de la demande.

À la clôture mardi, le WTI américain et le Brent de mer du Nord affichaient des gains de près de 5%, à respectivement 49,93 et 53,60 dollars le baril, des sommets plus vus depuis dix mois, avant le choc provoqué par la pandémie.

L'effort de coupe de l'OPEP+, pénible pour les finances des 20 pays qui y sont soumis (l'Iran, le Venezuela et la Libye en sont exemptés), avait déjà joué son rôle l'an dernier en inversant la chute vertigineuse des prix du brut, jusqu'en terrain négatif pour la référence américaine fin avril, une première dans l'histoire.